Os dados mensais sobre crédito publicados pelo Banco Central Europeu mostram que o impacto da oferta de crédito sobre os gastos está se estabilizando, o que pode aliviar marginalmente a pressão sobre o Conselho do BCE para reduzir as taxas de juros antes da metade do ano

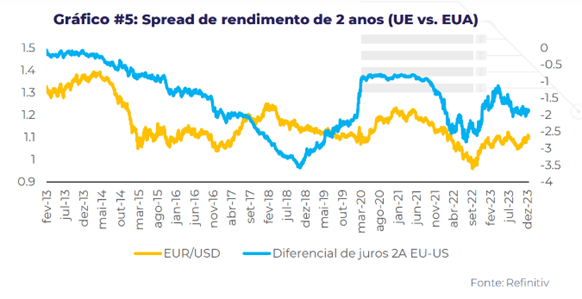

O cenário base parece ser o de que a zona do euro evitará uma desaceleração profunda, porque além da estabilização do crédito, o mercado de trabalho tem se mantido excepcionalmente resistente até o momento. A inflação, apesar de ainda estar acima da meta do BCE, segue desacelerando. Contudo, o núcleo da inflação segue mais resistente do que a principal. Com uma atividade econômica mais resiliente do que o esperado, e um cenário de início de ciclo de corte mais tardio que o do Fed, o primeiro semestre de 2024 parece reservar um cenário de continuidade de fortalecimento do Euro.

Os dados mensais sobre crédito publicados pelo Banco Central Europeu mostram que o impacto da oferta de crédito sobre os gastos está se estabilizando, embora continue sendo maior do que no auge da crise do euro. A estabilização pode aliviar marginalmente a pressão sobre o Conselho do BCE para reduzir as taxas de juros antes da metade do ano. Mas quais seriam os desdobramentos para a economia europeia e o Euro?

Impulso de crédito está se estabilizando

“O impulso de crédito para famílias e empresas não financeiras na área do euro aumentou para -4,5% do PIB em novembro, de -5,2% em outubro, elevando a média de três meses de -5,0% para -4,9%. A média mais recente de três meses se compara a um mínimo de -3,1% durante a crise do euro e a um mínimo de -8,3% durante a crise financeira global. O impulso do crédito, que mede a mudança no crescimento do crédito em vez da taxa real de expansão, é o melhor indicador do estímulo à economia proveniente das atividades de empréstimo”, diz Alef Dias, analista de Macroeconomia e Grãos & Oleaginosas da companhia.

E segue: “Mais especificamente, os empréstimos para famílias e corporações não financeiras estão mais altamente correlacionados com o crescimento da demanda privada (consumo das famílias mais formação bruta de capital fixo). Apesar da estabilização, a média de três meses do crédito para famílias e empresas não financeiras diminuiu 8,0 pontos percentuais em relação ao seu pico recente de 3,1% em outubro de 2022. Isso é consistente com um impacto de cerca de 7,1 pontos percentuais na demanda do setor privado devido à diminuição da oferta de crédito”.

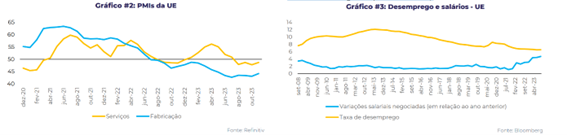

Consequentemente, a atividade preocupa menos

Os modelos econômicos padrões, como os utilizados pelo BCE, estimaram - no início do ciclo de aumento de juros - que o impacto das taxas mais altas já deveria ter ultrapassado 2% do produto interno bruto até o final de 2023 e poderia chegar a 4% até o final de 2024. Até o momento, o impacto parece ter sido substancialmente menor.

“Por que a surpresa e o que ela significa para 2024? Pode ser que a economia tenha levado mais impulso para o ciclo de alta do que o esperado, que a política monetária tenha perdido sua potência ou que ela seja menos restritiva do que parece. Ainda há o perigo de os modelos estarem certos quanto à magnitude do impacto, mas errados quanto ao momento. Talvez a economia europeia venha a sofrer o impacto de 4% no PIB, mas mais tarde e com uma desaceleração mais rápida do que o previsto”, observa.

O cenário base parece ser o de que a zona do euro evitará uma desaceleração profunda porque o mercado de trabalho tem se mantido excepcionalmente resistente até o momento. Uma deterioração nas perspectivas de emprego pode ser um catalisador para levar uma economia fraca à recessão.

À medida que os trabalhadores perdem seus empregos ou temem perdê-los, eles reduzem seus gastos, deprimindo ainda mais a atividade econômica e a demanda de mão de obra com mais força do que o previsto.

Para avaliar esse risco, o estresse do mercado de trabalho (medo do desemprego) pode ser analisado por meio de uma medida temporal, de forma semelhante à regra de Sahm, que é usada como indicador de recessão nos EUA.

De acordo com Alef, “isso mostra que as condições do mercado de trabalho da zona do euro estão muito distantes daquelas que historicamente têm sido consistentes com o início da recessão. Isso pode mudar, e a situação precisa ser monitorada, mas há poucos sinais de que a beira do precipício esteja próxima”.

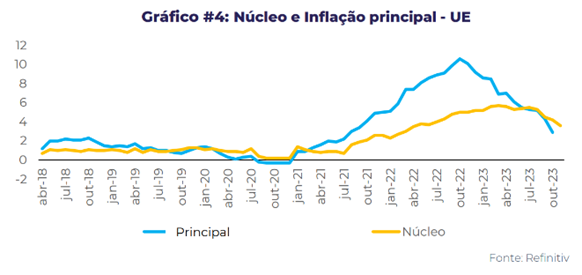

Inflação segue desacelerando

O Conselho do BCE tem se concentrado diretamente nas medidas subjacentes da inflação para avaliar a eficácia de sua política monetária. Os indicadores que fornecem a leitura mais clara permanecem elevados, mas apresentaram tendência de queda durante a maior parte de 2023. Com a inflação dos preços dos produtos, em particular, diminuindo, a grande questão é o que acontecerá com os serviços (dos quais os salários constituem uma grande parte dos custos).

“Normalmente, a inflação passada é um dos principais impulsionadores dos aumentos salariais, pois os trabalhadores tentam recuperar o poder aquisitivo. Isso sugere que, à medida que a alta inflação global cair, o crescimento salarial diminuirá. Esse julgamento sustenta nossa previsão, que mostra a inflação de serviços caindo para 3% até o final de 2024, de cerca de 4,5% no final de 2023”, conclui o analista.

Se as perspectivas de inflação evoluírem conforme o esperado, isso provavelmente permitirá que o BCE faça um corte em junho e entregue 75 pontos-base de flexibilização até o final do ano. Até lá, os formuladores de políticas falarão bastante sobre a vigilância da inflação, pois não querem que as expectativas de cortes nas taxas se instalem muito cedo. Se a inflação cair mais rapidamente do que o previsto, isso poderá abrir a porta para um corte antecipado. Com uma atividade econômica mais resiliente do que o esperado, e um cenário de início de ciclo de corte mais tardio que o do Fed, o primeiro semestre de 2024 parece reservar um cenário de continuidade de fortalecimento do Euro.

Fonte: hEDGEpoint Global Markets